【初心者向け】教職員のための確定申告完全ガイド|副業・控除・還付をわかりやすく解説

多くの教職員は、勤務先での年末調整だけで所得税の手続きを終えられます。しかし、あなたの生活や収入状況によっては、確定申告が義務となる場合や、払いすぎた税金を取り戻すチャンスとなる場合があります。確定申告の仕組みを正しく理解し、賢く活用することは、あなたの家計を守り、さらには子どもたちへの金融教育に生かせる貴重な経験にもなります。

このガイドでは、教職員が確定申告を行うべき具体的なケースを網羅的に解説し、そのメリット・デメリットを深く掘り下げます。さらに、年末調整との決定的な違いや、近年利用者が増えているe-Taxでの手続き方法、そして控除を最大限に活用するための重要ポイントまで、初心者の方でも迷わないように丁寧に解説します。

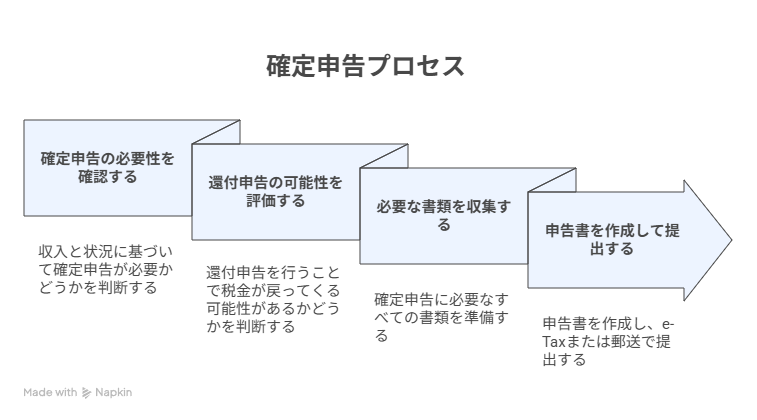

0:教員のための確定申告フローチャート

このフローチャートは、教員の方が確定申告を行う必要があるか、または行った方が有利かを確認するためのものです。質問に答えていくだけで、ご自身の状況に合った手続きの方向性が見えてきます。

STEP 1: 確定申告は必要ですか?

まずは、法律上、確定申告が義務付けられているかどうかを確認しましょう。

- あなたの給与収入は2,000万円を超えますか?

- はい → 確定申告が必要です

- 給与以外の所得(副業、不動産所得など)は年間20万円を超えますか?

- はい → 確定申告が必要です

- 特に、研修講師や原稿執筆による収入は「雑所得」として扱われます。

- はい → 確定申告が必要です

- 複数の勤務先から給与をもらっていて、メインではない勤務先の給与収入が20万円を超えますか?

- はい → 確定申告が必要です

- 年の途中で退職し、年末調整を受けていませんか?

- はい → 確定申告が必要です

上記のいずれかに「はい」と答えた場合、確定申告は必須です。 次に進み、必要書類を確認しましょう。

STEP 2: 還付申告を検討しますか?(「した方が有利」なケース)

確定申告は義務ではありませんが、行うことで払いすぎた税金が戻ってくる(還付される)場合があります。

- 本人または家族の年間医療費が10万円(または総所得の5%)を超えますか?

- はい → 医療費控除を受けることで税金が戻ってくる可能性があります

- ふるさと納税をしていて、ワンストップ特例制度が使えませんでしたか?

- はい → 寄附金控除を受けることで税金が戻ってくる可能性があります

- 住宅ローン控除を初めて受けますか?

- はい → 確定申告が必要です(2年目以降は年末調整で手続き可能です)

- 災害や盗難で資産に損害がありましたか?

- はい → 雑損控除を受けることで税金が戻ってくる可能性があります

- 年末調整で控除の申告を忘れていませんか?(生命保険料控除、iDeCo、扶養控除など)

- はい → 年末調整ではできなかった控除をすることで税金が戻ってくる可能性があります

上記のいずれかに当てはまる場合、確定申告(還付申告)を行うことで税金が還付される可能性があります。

STEP 3: 確定申告の準備と手順

申告が必要な場合も、還付申告をしたい場合も、具体的な手続きは同じです。

- 書類の準備

- 必須書類: 源泉徴収票、マイナンバーカード(e-Tax利用の場合)

- その他: 該当する控除の証明書(医療費の領収書、寄附金受領証明書、保険料控除証明書など)、副業の収入や経費がわかる書類など

- 申告書の作成と提出

- 申告期間: 原則として2月16日〜3月15日

- 還付申告は5年間さかのぼって申請できます。

- 申告方法

- e-Tax(電子申告): 国税庁の「確定申告書等作成コーナー」を利用。自宅で手続きが完結し、還付がスピーディーです。

- 書面(紙): 確定申告書を印刷または入手し、必要事項を記入して税務署に提出または郵送します。

- 申告期間: 原則として2月16日〜3月15日

教員特有の注意点

- 副業収入の住民税: 副業収入がある場合、確定申告時に住民税の納付方法を**「普通徴収」**に選択すれば、給与からの天引きではないため、勤務先に副業が知られる可能性を減らせます。

- 不明点や不安な場合: 税務署の無料相談窓口や、税理士に相談することもできます。

確定申告は、自身の収入や支出、税金の仕組みを理解する良い機会にもなります。このフローチャートを参考に、ご自身の状況を一度確認してみましょう。

1:教職員が確定申告を行うべきケースとは?

教職員が確定申告を行うべきケースは、大きく分けて**「所得(収入)に関するケース」と「控除を受けるためのケース」**の2つがあります。ご自身の状況がこれらに該当しないか確認してみましょう。

1. 所得(収入)に関するケース:確定申告が「義務」となる場合

これらのケースに該当する場合は、税法上の義務として確定申告を行う必要があります。怠ると、延滞税や無申告加算税などのペナルティが課される可能性があります。

ケース1:給与収入が年間2,000万円を超える場合

給与収入が年間2,000万円を超える教員は、年末調整の対象から外れます。このため、自身の給与所得に対する所得税を自分で計算し、確定申告を行う必要があります。公立学校の教職員でこの基準に達するケースは非常に稀ですが、私立学校などで役員待遇を受けている場合などは該当する可能性があります。

ケース2:給与以外の所得が年間20万円を超える場合

本業の教員としての給与所得とは別に、副業や不動産経営などによる所得が年間20万円を超える場合は、確定申告が必要です。これは、源泉徴収がされていない、あるいは不十分な副収入に対して、自分で税金を精算するためです。

| 所得の種類 | 具体的な例 |

| 雑所得 | 研修会での講演料、専門誌への原稿執筆料、インターネット上での副業収入(アフィリエイト、ブログ収益など)、原稿料、講演料など。 |

| 不動産所得 | 自宅以外の土地やアパート、マンションなどを貸し付けて得られる家賃収入。固定資産税や修繕費などの経費を差し引いた所得が対象となります。 |

| 事業所得 | 自身で事業を営んでいる場合(例:塾経営、個人事業主としてのコンサルティングなど)。 |

| 譲渡所得 | 不動産(土地・建物)や株式、投資信託、ゴルフ会員権などを売却して得た利益。特に不動産売却益は、金額にかかわらず原則として確定申告が必要です。 |

| 一時所得 | 懸賞金、生命保険の満期保険金・解約返戻金などで、特別控除後の金額が50万円を超える場合。 |

これらの所得は、すべてを合計した金額ではなく、それぞれの所得から経費を差し引いた後の金額で判断します。例えば、原稿料が年間25万円でも、経費として書籍代や取材費に10万円かかっていれば、所得は15万円となり確定申告は不要です。

ケース3:複数の勤務先から給与の支払いを受けている場合

本業の教員としての給与に加え、別の学校で非常勤講師として働いている場合など、2か所以上から給与を受け取っている場合も注意が必要です。メインの勤務先以外からの給与収入が年間20万円を超える場合は、すべての給与所得を合算して確定申告を行う必要があります。年末調整は主たる勤務先でしか行えないため、他の給与所得分は自分で精算しなければなりません。

ケース4:退職金を受け取った際に「退職所得の受給に関する申告書」を提出しなかった場合

年度途中で退職した場合など、退職金を受け取る際に「退職所得の受給に関する申告書」を勤務先に提出していないと、税金が多めに源泉徴収されている可能性があります。この場合、確定申告を行うことで、正しい税額に精算され、払いすぎた税金が還付される可能性があります。

ケース5:年の途中で退職し、年末調整を受けていない場合

年度途中で退職した教員は、その年の給与に対する年末調整を勤務先で受けることができません。このため、自身で確定申告を行い、その年の所得税を精算する必要があります。転職先で前職の給与と合わせて年末調整を行う場合を除き、必ず手続きを行いましょう。

2. 控除を受けるためのケース:確定申告が「有利」になる場合

これらのケースでは、確定申告は義務ではありませんが、手続きを行うことで税金の還付を受けられる可能性があります。これを**「還付申告」**と呼びます。

ケース1:医療費控除を受けたい場合

ご自身または生計を一にする家族のために支払った1年間の医療費の合計額が、10万円(または総所得金額が200万円未満の場合はその5%)を超える場合、医療費控除を適用できます。年末調整では手続きができないため、確定申告が必要です。

【例】 年間の医療費が20万円の場合、10万円を超える部分の10万円が所得から控除されます。これにより、所得税と住民税が軽減され、払いすぎた税金が還付されます。

ケース2:住宅ローン控除を初めて受ける年

住宅ローンを利用してマイホームを購入した場合、初年度のみ確定申告が必要です。この手続きにより、年末のローン残高に応じて税金が控除されます。2年目以降は年末調整で手続きが可能です。

ケース3:ふるさと納税(寄附金控除)を行う場合

ふるさと納税を行った際に、以下のような場合は確定申告が必要です。

- ワンストップ特例制度を利用せず、6か所以上の自治体に寄付した場合

- ワンストップ特例制度の申請期限(翌年1月10日必着)を過ぎてしまった場合

- 医療費控除など、他の理由で確定申告を行う際に、ふるさと納税の控除もまとめて申請する場合

ケース4:雑損控除を受けたい場合

自然災害(地震、台風など)、火災、盗難、横領などにより、ご自身の生活に必要な資産に損害を受けた場合に適用される所得控除です。年末調整では手続きできないため、確定申告が必要です。

ケース5:株式や投資信託などで損失が生じ、繰越控除を利用したい場合

特定口座(源泉徴収あり)以外の証券取引で損失が出た場合、その損失を翌年以降最大3年間繰り越して、将来の利益と相殺することができます(損益通算)。この制度を利用するためには、損失が生じた年と、その後の繰越期間中は毎年確定申告が必要です。

2:確定申告のメリットとデメリットを徹底比較

確定申告は、単なる納税手続きではありません。賢く活用すれば大きなメリットをもたらしますが、準備や手続きには時間と手間がかかります。その両面を理解することが大切です。

メリット:税金の還付と知識の獲得

1. 払いすぎた税金の還付・節税効果

確定申告の最大のメリットは、税金を適正化し、払いすぎた分を取り戻せることです。特に、医療費控除や住宅ローン控除、ふるさと納税など、年末調整ではカバーしきれない控除を適用することで、大きな節税効果が期待できます。

2. e-Taxによる手軽な手続き

国税庁が提供する電子申告システム「e-Tax」を利用すれば、自宅のパソコンやスマートフォンから24時間、確定申告が可能です。税務署の開庁時間に縛られることなく、自分の都合の良い時に手続きを進められます。

3. 迅速な還付金の受け取り

e-Taxで申告した場合、還付金が指定口座に振り込まれるまでの期間は、郵送や窓口での手続きよりも早く、通常約3週間が目安です。

4. 添付書類の提出省略

e-Taxを利用すると、通常は提出が必要な書類(生命保険料控除証明書や地震保険料控除証明書、医療費通知など)の添付が省略できます。これらの書類は手元に保管しておく必要がありますが、提出の手間が省けます。

5. 税務知識の向上と金融教育への応用

ご自身で確定申告を行うことで、税の仕組みや社会経済の流れを肌で感じることができます。この経験は、将来子どもたちに金融教育や公民の授業を行う際に、より説得力のある指導に繋がるでしょう。

デメリット・注意点:手間とペナルティのリスク

1. 事前の準備と手続きの手間

初めて確定申告を行う場合、必要な書類の確認や、e-Taxを利用するための環境整備(マイナンバーカード、カードリーダーなど)に手間がかかります。

2. 申告期間の厳守

確定申告の期間は毎年2月16日から3月15日までと定められています。この期間を過ぎてしまうと、延滞税、無申告加算税といったペナルティが課される可能性があります。

3. 必要書類の確認と保管

確定申告の根拠となる書類(源泉徴収票、領収書、控除証明書など)は、原則5年間保管する義務があります。誤って破棄しないように注意しましょう。

4. 副業が勤務先に知られる可能性

確定申告をすると、住民税の納付方法を通じて副業収入が勤務先に知られる可能性があります。副業を内密にしたい場合は、確定申告書の「住民税に関する事項」欄で「自分で納付(普通徴収)」を選択する必要があります。

3:確定申告と年末調整の決定的な違い

教職員にとって、確定申告と年末調整の違いを理解することは、納税を適切に行う上で非常に重要です。

年末調整の役割

年末調整は、勤務先(学校)が給与所得者の所得税を代わりに精算する手続きです。毎月給与から天引きされる源泉徴収税は概算額であり、年末に正確な年間の給与所得と控除額を計算し、最終的な所得税額を確定させます。

確定申告の役割

確定申告は、納税者本人が1年間のすべての所得と控除を計算し、税務署に申告・納税する手続きです。

比較表:教員にとっての年末調整と確定申告

| 項目 | 年末調整 | 確定申告 |

| 手続きの主体 | 勤務先(学校) | 納税者本人 |

| 対象となる所得 | 給与所得のみ | すべての所得(給与所得、副業、不動産所得など) |

| 適用できる控除 | 一部の所得控除のみ (扶養、生命保険、地震保険、iDeCoなど) | すべての所得控除・税額控除 (医療費、住宅ローン、寄附金など) |

| 実施時期 | 通常、その年の年末 | 翌年2月16日〜3月15日 (還付申告は5年間遡り可能) |

| 教員としての必要性 | 給与所得のみの場合は必須 | 特定の状況下で必要または有利 |

このように、教職員が給与所得以外に収入を得ている場合や、年末調整では適用できない控除を受けたい場合には、確定申告が不可欠となります。

4:e-Taxを使いこなす:初心者でもできる確定申告プロセス

e-Taxは、確定申告の利便性を飛躍的に向上させるツールです。ここでは、e-Taxのメリットと、実際の申告プロセスをステップ形式で解説します。

e-Taxの5つの大きなメリット

- 自宅で24時間申告:税務署の開庁時間に縛られず、自分の都合の良い時にいつでも申告が可能です。

- 還付金がスピーディー:e-Taxを利用すると、通常よりも早く還付金が振り込まれます。

- 添付書類を省略:控除証明書などの書類の提出が不要になり、手続きが簡素化されます。

- データの自動連携:マイナポータル連携を利用すれば、医療費や保険料控除などの証明書データを自動で取得し、入力の手間を省けます。

- スマホでの申告も可能:マイナンバーカードと対応するスマートフォンがあれば、PCなしで手軽に申告を完了できます。

e-Taxによる確定申告のプロセス(例:医療費控除を申請する場合)

ステップ1:事前の準備

- マイナンバーカード:e-Taxでの本人確認に必須です。

- 源泉徴収票:勤務先から発行される書類です。

- 医療費の領収書・通知書:医療費控除の根拠となる書類です。

- PCまたはスマートフォン:e-Taxソフトをインストールするか、国税庁の「確定申告書等作成コーナー」を利用します。

ステップ2:申告書の作成

国税庁の「確定申告書等作成コーナー」にアクセスし、画面の指示に従って情報を入力します。

- 源泉徴収票の情報を入力:給与収入や源泉徴収税額などを入力します。

- 医療費控除の情報を入力:医療費の合計額、保険金などで補填された金額などを入力します。

- 還付額を確認:入力内容に基づいて、還付される税金の概算額が表示されます。

ステップ3:電子署名と送信

作成したデータにマイナンバーカードで電子署名を行い、e-Taxに送信します。これで手続きは完了です。

【注意点】

- 書類の保管義務:e-Taxで申告しても、領収書などの根拠書類は必ず手元に保管しておきましょう。

- ワンストップ特例との併用:ふるさと納税でワンストップ特例を利用していた場合、医療費控除などで確定申告をすると、特例が無効になります。この場合、ふるさと納税の分も確定申告で改めて申請が必要です。

5:給与所得者が所得控除・税額控除を最大限に活用する重要ポイント

教職員が税金の還付や節税を最大限に享受するためには、確定申告で適用できる控除を漏れなく申告することが重要です。

1. 年末調整で申告できる控除

年末調整では、以下の控除が主に適用されます。

- 扶養控除:扶養している家族がいる場合

- 社会保険料控除:健康保険、厚生年金などを支払っている場合

- 生命保険料控除:生命保険や個人年金に加入している場合

- 地震保険料控除:地震保険に加入している場合

- 小規模企業共済等掛金控除:iDeCo(個人型確定拠出年金)に加入している場合

これらの控除は、年末調整で申告漏れがないか、必ず確認しましょう。

2. 確定申告で申告できる控除

年末調整ではできない、以下の控除を把握しておくことが、節税の鍵となります。

- 医療費控除

- 寄附金控除(ふるさと納税)

- 住宅ローン控除(初年度)

- 雑損控除

- 特定の事業所得や不動産所得に係る控除

3. 住民税の「普通徴収」を選択

副業収入があることを勤務先に知られたくない場合は、確定申告書の住民税に関する事項で「自分で納付(普通徴収)」を選択します。これにより、副業分の住民税は自宅に届く納付書で自分で支払うことになり、給与天引きとは別になります。

4. 過去5年間の還付申告をチェック

還付申告は、翌年1月1日から5年間遡って行うことができます。過去に医療費控除や住宅ローン控除の初年度申告を忘れていた場合でも、まだ間に合う可能性があります。

まとめ

教職員の確定申告は、副業収入や特定の支出がある場合に、所得を正しく精算し、払いすぎた税金を取り戻すための重要な手続きです。年末調整と確定申告の違いを理解し、ご自身の状況に合わせて適切な手続きを選びましょう。

このガイドで解説したように、e-Taxを活用すれば、確定申告の手間は以前に比べて大幅に軽減されています。正しい知識を持って計画的に準備を進めることで、確定申告は決して難しいものではありません。

納税の仕組みを理解し、家計の管理に役立てることは、教職員としてのキャリアにも、そして社会を生きる一人の人間としても、大きな財産となるはずです。ご自身の確定申告について、この機会に改めて向き合ってみてはいかがでしょうか。